さて、年度末が近づいているというのに実に忙しい日々が続いている。なんでだ。

ありがたいことに、金融業界はコロナ禍とはほぼ無縁で去年のビジネスを終えることができ、個人的にも基本給、ボーナス、役職すべてのアップするという3冠を達成。働いててよかったと思える数少ない月がボーナス・コミュニケーションのある2月かもしれない。

前回の続きで、先月のトレーダーたちとの夕食会の話をしたいと思う。前回は今年の投資テーマとしてインフレについて挙げたが、ご存じの通りインフレ懸念はグローバルで起きており、目が離せないトピックとなっている。

トレーダーの先輩に「お金持ちになるには」というお話を聞いたので、それについて今回はご紹介したいと思う。

お金持ちになるには

昨日よりも今日、今日よりも明日、お金持ちになる方法は簡単な数式で表すことができる。

収入‐支出=?

これだけだ。この数式の結果が正の数であればあなたはお金持ちになっていくし、答えが負の数であると、金に困る生活を日々送ることになる。

より細かくこの数式を分解していく。

収入を増やすか、それとも支出を減らすか、これであなたのお金持ちスピードが変わって来る。もちろん2つのアクセル(収入増・支出減)を両方達成することができるのが理想ではあるが、実際問題として、なかなかそうもいかない人もいるだろう。

ただし、コロナ禍を経験している今、多くの企業が副業を容認し、また、リモート・ワーク環境の普及もこのトレンドを後押ししている。収入増については今後のブログで触れたいと思う。

というわけで多くの人(家計)は支出減に励む。

収入の増加を目指すのは非常に難しい。まずは、今の会社が副業を容認しているのかを調べなくてはいけない。容認していれば良いが、していない場合はその時点で副業の道は立たれる。

容認されていたとしても、多くの人は何をすればよいのかわからない。仕事が終わったらバイトをするのか?何かオンラインで趣味を活かして金が稼げないものか?思い切ってユーチューバーにでもなるか?様々な選択肢があるようで実はほとんど選択肢はない。せいぜい副業でもできる時間帯にバイトをすることだろうか。

さて、ではバイトを始めたとしても、本業に支障はないだろうか。体力は持つだろうか、家族と過ごす時間は確保できるのか。

収入増への道は険しい。

それに比べて支出減、つまり節約というのは実に簡単だ。今日から始めることができる。

外食に行くのを減らす、欲しいものを我慢する、計画していた旅行をキャンセルするなどなど、すぐにでもできることだし、効果も絶大だ。外食を減らせば1000円の節約、欲しいものを我慢すれば1万円の節約、旅行をやめれば5万円の節約。あなたはもう6万1000円も支出を減らすことができた。

しかし、本当にこれだけで良いのだろうか。

節約=お金持ちになれるという幻想

先ほど支出減=節約という風に書いたが、節約だけではお金持ちにはなれない。簡単にみていこう。

あなたは毎月20万円稼いでいて、毎月10%を貯金(節約)、90%を消費すると仮定する。すると今月は18万円使ってしまうのであなたの手元に残る資産は2万円、来月あなたの資産は4万円になる。再来月は6万円。

確かに毎月2万円ずつあなたの資産は増えていく。節約の効果が表れている。

しかし、これは本当にお金持ちになっていると言えるのだろうか。より俯瞰的に資産状況をみてみよう。

今月はあなたの可処分所得(使うことができるお金)は18万円で、資産として築いたのは2万円、来月の可処分所得も18万円で資産は4万円、再来月も可処分所得は18万円で資産は6万円にまで増えた。さて3カ月が経ったところであなたの収支状況をみてみると、可処分所得54万円、資産6万円、トータルで60万円。結局トータルでみると毎月20万円の給料が3か月分で60万円と、貯金をしようがしまいが、60万円自体からは1円も増えてはいない。節約とは将来に使えるお金を繰り延べているだけで、その行為自体がお金を生んでいるわけではないのだ。今月20万円使うのを我慢して、いつか26万円使えるようにしているだけだ。3カ月を通してトータルでみると、貯金額以上の資産形成が全くなされていない。

投資の重要性と複利効果

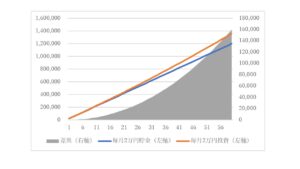

今度は別のことを考えてみよう。毎月20万円稼いでいるあなたはそのうち10%(2万円)を投資に回したとする。あまりにも現実離れした仮定をおいても面白くないので、年率5%のリターンが見込めるETFに毎月2万円ずつ積み立て投資をしたとする。毎月の利回りは5%÷12=0.416%だ

今月あなたの資産は2万円、来月は当月貯金分の2万円と前月の貯金分×1.00416で20,083円。再来月は当月貯金分の2万円と前月の前月の貯金分×1.00416で20,083円、前々月のの貯金分×1.00416×1.00416で20,167円。合計で60,250円。

いかがだろうか。あなたは何もしていないのにお金がお金を稼ぎ3カ月後には250円あなたの資産は増えた。これが投資をするということ、そして複利効果と呼ばれるものだ。リターンが付いたものにまたリターンが付くので、たとえ毎月のリターンは0.416%と非常に低位でも、積み上げると大きな効果が出ることがわかるだろう。

ではこの生活を1年、3年、5年続けた場合はどうなるだろうか。その結果が下のグラフと表である。

| 毎月2万円貯金 | 毎月2万円投資 | 差異 | |

| 1年後 | 240,000 | 245,568 | 5,568 |

| 3年後 | 720,000 | 774,974 | 54,974 |

| 5年後 | 1,200,000 | 1,359,844 | 159,844 |

1年後にはたった5500円程度だった両者の違いは、3年後には55000円、5年後には16万円近くの差になった。

この16万円はあなたが何もしなくても、勝手に増えたお金だ。節約にお金を回すだけではなく、その貯金額を投資に回すことの重要性を認識してもらえただろうか。

投資にリスクはつきもの

疑り深い読者であれば当然の疑問を持つはずだ。

でも毎年5%のリターンが「確実に」見込めるわけではないではないか。

おっしゃる通りだ。先ほどの分析では年率5%のリターンを月数で割って単純に毎月0.416%のリターンという風に仮定したが、世の中こんなに単純にはできていない。プラス・リターンの月があればマイナス・リターンの月がある。それらを繰り返して年率換算で5%のプラス・リターンとしているのだ。したがってここまできれいに差は出ないかもしれない。

では投資によるリターンのブレ(機関投資家でいうことのボラティリティ、リスクとも呼ぶ)を加味するとどのような結果が出るだろうか。

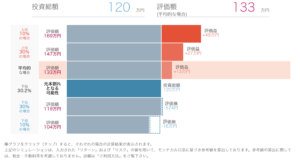

ちょうど良いサイト(明治安田生命のサイト)があったので、こちらを用いて分析する。

前提条件は下記の通りだ。

正直年率リターン5%でリスク15%はめちゃくちゃ投資対象として良くない。現実的にこんな投資はしないでほしいが、この極端な場合でどうなるのかを考えてみよう。

こういう分析にはモンテカルロ・シミュレーションを用いる。そうすると下記のような結果が出る。モンテカルロ・シミュレーションとは条件を設定してその試行を非常に多くの回数行った場合どのように結果が散らばるのかを分析する方法である。今回のこのサイトでは1000回試行した場合の結果の散らばりをみている。

ご覧いただける通り、平均的な結果として133万円のリターンとなり、これはただ貯金した場合の120万円と比べてプラス13万円のリターンがとれたことを指す。また考えてほしいのだが、この「平均的な結」として出ているものは先ほど「確実に年率5%のリターンを見込んだ時とほぼ同じ結果になっていることにも注目してほしい。さきほどの「確実な年率5%のリターン」というのがそこまで非現実的なものではないことがわかってもらえるだろう。マイナス(元本割れ)になる可能性は30.2%とのことだ。先ほどこんな投資ならしないほうが良いといったが、それでも約70%の確率であなたの投資資金はプラスのリターンとなる。つまり、約70%の確率でただ機械的に2万円毎月貯金箱に入れているよりも良いのだ。

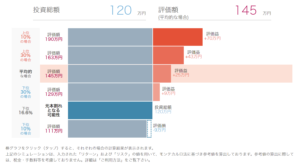

より現実的に考えるため、過去10年の国内株式のリスク/リターンを用いて考えてみる。過去10年間の国内株式のリスク/リターンは下記の通りだ。

リターン8.9%、リスク16.8%で同じ試行を行うとどうなるだろうか。

あなたの平均的なリターンは145万円、つまりただ貯金(節約)していた時よりも25万円のプラスだ。また元本割れリスクは16.6%と先ほどよりもだいぶ分が良い結果となった。あなたは約85%の確率で勝てる。これなら投資をしてみても良いのではないかと思えるのではないだろうか。

夕食会でのお話し

さて、話は戻って、1月の夕食会のときに、私の先輩である韓国人のトレーダーの方が、自分の子供時代のことを話してくれた。

彼の両親は非常に勤勉で、将来のために節約に励んでいたそうだ。彼も子供ながらにいろんなことを我慢したり、諦めていたりしたことだろう。

時は経て、では、頑張った両親はお金持ちになったのだろうか。

彼曰く、結局両親はそこまでお金持ちになれなかったようだ。もちろん投資をしていなかったからだ!と安直に言うことはできない。何か大金が必要なことが起きたのかもしれない。家庭の事情に踏み入ることはできない。

彼は、お金持ちになるためにはただ節約に励むだけではだめだということ、節約を通して浮いたお金を投資に回すことの重要性を私たちに語ってくれた。

プロの世界で、投資におけるリスクとは先ほど言ったように、リターンの変動(ブレ)のことを言う。ただし、普通の個人投資家にとってのリスクは元本を失うことだろう。それは投資を行う上ではつきもののものだ。

ただし、そのリスクを受け入れ、かつこのリスクをうまく管理する(元本毀損の可能性がある投資は控える)ことで、節約では到底かなわないスピードであなたの資産は増えていく可能性があるのだ。

もう一度言う。節約は今日の我慢を明日使えるようになるというだけで、資産としてのお金が増えているわけではない。

お金を増やすには投資に回すことが重要なのだ。支出減=節約では効果は不十分だ。

支出減=節約>>投資とすることで、支出減が最終的に収入増につながっているのだ。

また、重要なことは投資の効果が表れるには時間を要するということだ。1年投資しただけでは数千円程度しか投資リターンが得られないかもしれない。確実な年率5%のリターンでも5500円程度だ。これでは途中でバカらしくなってしまうかもしれない。しかし。複利効果(もしくは再投資効果)が出るのは時間が経ってからであることを忘れてはいけない。お金がお金を生むシステムは一朝一夕では完成しない。あなたのキャリアを通じた資産形成という長期的な姿勢が必要なのだ。