このブログが少しずつ市民権を得てきて、投資の相談を増えることが増えてきました。ありがたい限りです。そんなわけで今回は今後の投資テーマを考えながら、注目される銘柄(個別銘柄とETF)を紹介していく。ちなみに、今回も米国株式市場の話をするのであしからず。

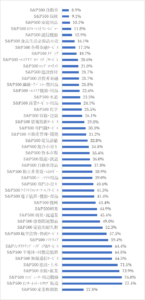

まずは2019年12月末時点から2021年4月9日までのS&P500指数業種別リターンをみていこう。全部列挙すると非常に縦長のデータになるので、このブログの最後に表を貼るので詳細はそちらをみてほしいのだが、エネルギー関連セクターを除いて、この約1年半で概ねどのセクターもプラスになっている。S&P500指数自体が計測期間中27.8%プラスしているが、業種によっては同期間で50%上昇しているセクターも多くある。

すでに株式市場は割高圏、上昇余地が限られているように言われているが、業種別にみれば、市場全体よりも回復が遅れている出遅れセクターと、もう十分に上がりきっており、ここからの上昇幅は限られていると個人的に思われる勝ち組セクターに分けられる。

これをもとに私なりの今後の投資テーマを考えていきたい。

投資テーマ

1)ワクチンの普及による社会・経済の正常化

2)コロナ禍による影響を受けた層と受けなかった層について

3)ポスト・コロナ:向こう数年先の未来を考える

それぞれについてみていきたい。

投資テーマ

1)ワクチンの普及による社会・経済の正常化

日本ではやっと医療従事者へのワクチン接種が終わり、これから高齢者に対するワクチン接種が進むことになるようが、アメリカではすでにワクチン接種がかなり普及しており、4月10日時点ですでに国民の35%程度が摂取が完了しているようだ(ちなみに日本は同日時点で1%となかなかにカメさんペースの状況だ)。1日の摂取人数も米国は世界的にみても非常多い。

ワクチンが普及していくことで、社会・経済は正常化していくだろう。これはつまり人々はスポーツ観戦など屋外での娯楽を増やし、外食に出かけ、旅行を楽しむということだと考えられる。逆に今まで巣ごもり需要とされていたセクターへの投資家・消費者の関心は一部解消されるとも予想される。ワクチンの接種が広まることは、当然望ましいことであるが、それによって恩恵を受けるセクターと受けないセクターが出てくることには注意が必要だ。

2)コロナ禍による影響を受けた層と受けなかった層

今回のコロナ禍が与えた社会・経済への影響を改めて振り返ってみよう。影響を受けたのは景気敏感セクターであり、日本と同様に米国でも特にホテル・レストラン・百貨店などの観光・娯楽系を中心としたサービス業、経済活動の低迷を受けて一部製造業や原油価格の不安定さからエネルギー・セクターなどが悪影響を受けたセクターとして挙げられる。

これらの業種に従事した人は一時解雇や完全解雇などに直面し、一部は依然として失業状態にある。景気は回復しているし、社会・経済は正常化しているのになぜ失業状態が続いているのか。

それは今回のコロナ禍を受けて、企業が一気に業務の機械化・自動化を進めたからだ。軽作業やレジ打ちなどの作業をヒトから機械へと切り替えたことによって、コロナ禍前にこのような仕事に就いていた人が職場復帰できないでいる。工場などでも機械等の導入によって昔ほど労働者の数が必要ではなくなってきた。これが労働市場が完全に回復しない背景の一つだ。

それに対して、IT系や金融など、知識集約型のセクターは、コロナ禍発生後すぐに在宅勤務に切り替えることができたし、提供するサービスの特性上、コロナ禍によって需要が大きく落ち込んだり、営業活動ができなかったりというようなことにもならなかった。むしろ今回のコロナ禍によって需要が増えるという恩恵を受けたセクターと言える。

皮肉なことに、前述のように労働集約型のセクターに従事する、相対的に所得水準が低い人たちがコロナ禍によって苦境を強いられ、知識集約型のセクターで働く、相対的に所得水準の高い人はこれまで通り、もしくは所得水準が向上する結果となった。社会の格差がより広がってしまったのだ。

コロナ禍による悪影響は当然すべての人が被ったわけで、決してコロナ禍になって喜んでいる人などいないとは思うものの、実際に「どの程度悪影響を受けたのか」という観点で考えると、決してその影響は均一であったわけではないことは一考に値する。

3)ポスト・コロナ:向こう数年先の未来を考える

変異株によるコロナ禍第X波なんて話は今後も続くだろうし、右肩上がりに一直線に物事が回復していくわけではないものの、コロナ禍に対する光明はみえ始めているのも事実だ。長い長いトンネルの終点がようやくみえてきたような感じだ。今後は「ポスト・コロナ」について考える必要がある。

これまで書いてきた通り、社会・経済の正常化していくにしたがって、私はこれまで我慢していた屋外娯楽(旅行(レジャーおよび出張)、外食、スポーツ観戦、観劇など)が増えるのではないかと考える。

一方で、これまで流行っていた巣ごもり需要(屋内娯楽・活動、IT環境の整備、中食・内食など)は一段落するのではないかと予想する。

ただしコロナ禍を受けて、変化した生活様態の中で、今後(ポスト・コロナ)においても続くであろうトレンドもあるとみている。

私はEコマースによる消費活動は今後も続くだろうと考える。コロナ禍で外出や小売業の店舗営業が制限されている中、人々は消費活動をEコマースに移した。Eコマースの台頭自体はコロナ禍前からみられていたが、今回のパンデミックを受けて、このトレンドは加速した。

社会・経済の正常化したとしても、消費の一部をEコマースですると予想する。

いつもながら長くなったが、今後の投資テーマ3つをもとに私が注目するセクターは下記の通りだ。

1)ホテル・レストラン・レジャー

2)運輸

3)物流

注目するセクターを業種別リターンのグラフでみると、

S&P500ホテル・レストラン・レジャー:+11.8%

S&P500陸運・鉄道:+36.0%

S&P500航空貨物・物流サービス:+57.5%

S&P500全体のリターンが+27.8%なので、ホテル・レストラン・レジャーは出遅れ、陸運・鉄道が概ね市場並み、航空貨物・物流サービスが勝ち組と言える。

投資テーマを考えると、ホテル・レストラン・レジャーは今後の上昇余地が大きいセクター、陸運・鉄道も今後の正常化による回復が期待でき、まだ上昇余地があるセクター、航空貨物・物流サービスはポスト・コロナ時代も堅調に推移すると考えられるセクターであるとみている。

無知の知ということで、私は個別企業のファンダメンタルズ分析はする余裕も知識もないので、上記のようにトップ・ダウン的に考え、今後も堅調に推移するとみられるセクター全体への投資を好む。個別銘柄への投資は当たればドカンと上がるロマンがあるが、外れると損失も大きい。セクター全体への投資は業界全体のトレンドが当たればある程度上昇が期待できるうえに、業界内で分散が効いているので個別企業の悪影響は相当程度限定できる。以上を理由に私はよほど好きな会社や気になる会社への投資でない場合はETFへの投資が多い。今回の投資テーマをもとに私が魅力的だと考えるETF(またはREIT)は下記の通りだ。

投資テーマ(1)における魅力的なETF、REIT

ホテル・レストラン・レジャー

PEJ:インベスコ・ダイナミック・レジャー・アンド・エンターテインメントETF

APLE:アップル・ホスピタリティーREIT

投資テーマ(1)と(3)における魅力的なETF

XTN:SPDR S&P運輸ETF

投資テーマ(1)と(2)をもとに魅力的な企業(ETFを好むといいながら、調べていて今後の推移が楽しみな企業もみつけたのでそちらも紹介したい)

HLT:ヒルトン・ワールドワイド・ホールディングス

MAR:マリオット・インターナショナル

いずれも高級ホテルを運営している企業だが、特に投資テーマ(2)を踏まえると、このような富裕層向けホテルは今後の推移が楽しみだ。

最後に、米国株式投資の醍醐味はやはり高配当だ。大化けは見込みにくいが長期投資の観点からコツコツ増やしていくのに最適なETFや高配当株を紹介したい。

HDV:iシェアーズ・コア高配当株ETF(配当利回り:約3.7%)

T:AT&T(配当利回り:約6.9%)

PFE:ファイザー(配当利回り:約4.15%)

配当自体は企業が毎期決定権限があるので、未来永劫高配当であるとは言えないのだが、これらの企業は高配当であることで投資家を惹きつけているという側面があるので、今後も相対的には高位な配当利回りが期待できるといえる。

またAT&Tもファイザーも大手企業であることから、今後も業績は堅調に推移するといえる。

2020年はコロナ禍によって雇用が不安定であったことは、先に述べた通りだが、連邦政府は企業に配当を減らし、従業員の雇用維持に努めよと要請した。したがって、配当を減らす企業が多かった。投資テーマ(1)に関連して、今後社会・経済が正常化していく中で、企業の配当性向も改善していくとみている。実は高配当株もコロナ禍による投資テーマに沿ったものなのだ。

参考:2019年12月31日~2021年4月9日までのS&P500の業種別パフォーマンス

出所:Bloomberg

データ取得日:2021年4月11日